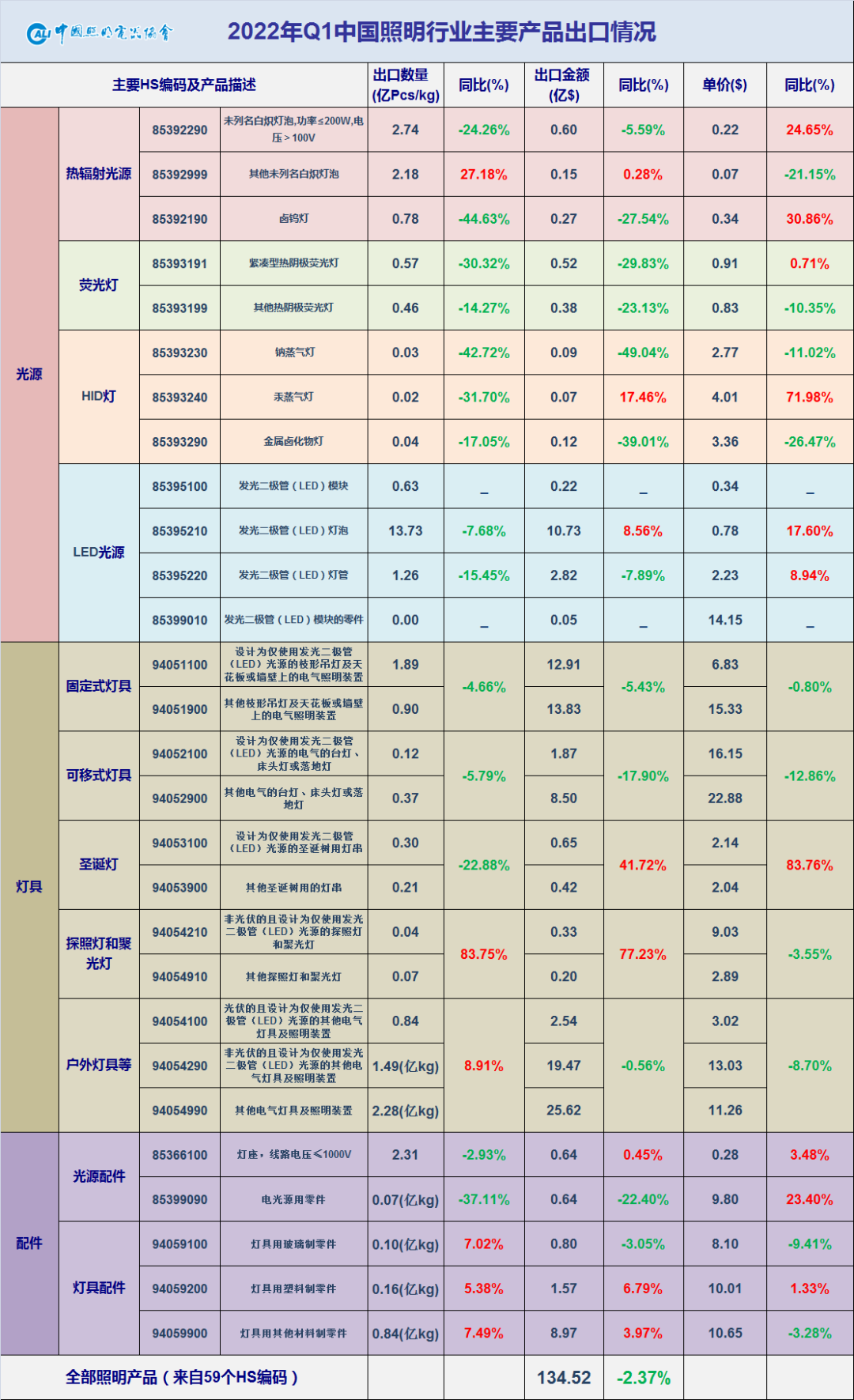

01 整体情况

2022年一季度,中国照明产品出口总额为134.52亿美元,同比小幅下滑2.37%。其中,LED照明产品出口额99.96亿美元,同比微降1.76%。应该说整体好于预期。其中,传统光源产品普遍下滑幅度较大,LED相关产品、灯具产品和配件产品则相对稳定。

需要指出的是,包括LED灯泡和LED灯管在内的多项产品在数量上的下滑幅度更大,排除原料、能源、物流等各项上游成本的大幅上涨对终端产品价格的抬升所导致的价格通胀因素,实际的出口下滑幅度要超过出口金额所体现的下滑幅度。本文简要概述了照明行业2022年一季度出口情况,详细分析请查阅中国照明电器协会会刊——《中国照明》。

02 成因分析

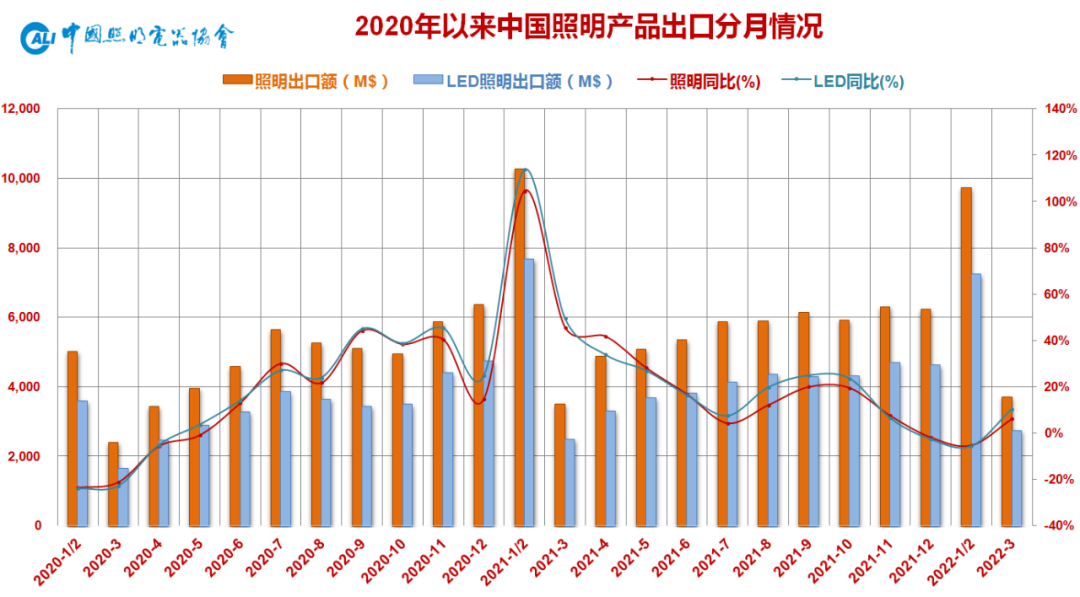

分月来看,自去年四季度起增长瓶颈已现。而2022年1-2月照明产品出口97.33亿美元,同比下降5.27%,拖累了一季度出口数字。

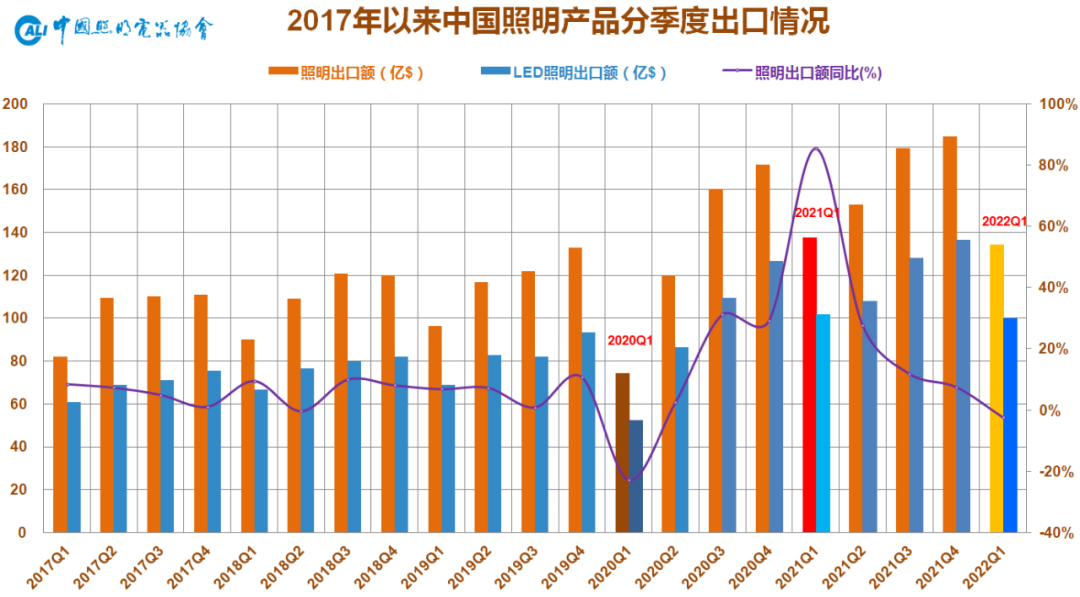

分季度来看,这是中国照明产品出口自2020年一季度新冠疫情爆发之后首次单季度负增长,但下降幅度尚在预期之内,而且无论全部照明产品还是LED照明产品出口额依旧位于历史高位。

一季度数据略有下滑的原因在于,

1、需求端收窄:

(1)疫情持续和俄乌局势拖累全球市场需求的修复;

(2)防疫和宅经济概念相关产品需求回落(防疫相关照明产品2022Q1出口金额0.54亿美元,同比下降33.92%);

(3)海外客户去年超前超量下单和物流周转效率低下产生的积压库存对新订单采购有所遏制;

(4)特别是其他制造国承压推动复工复产的进程,弱化了中国制造“转移替代”效应和挤压照明产业链的外溢。

2、供应端承压:

在承受材料、物流、人工、土地、能源等各项成本的刚性上升的同时,近期国内疫情上扬对相关企业的产能和供应链衔接产生较大不利影响。

3、高对比基数:

实际上,2021年同期,在“转移替代效应”持续和需求端基于缺芯少料进而“超前超量”下单双重作用下处于高位的海外需求,以及在国家倡导“就地过年”的情况下又保证了相关企业的充足产能,使得2021年一季度出口数据不仅远好于往年同期,而且作为传统淡季的一季度数据甚至显著高于正常年份下传统旺季的三四季度数据,是非常态的且难以复制的。因此,2022开年一季度数据略低于去年同期是可预料的,可接受的。而真正的挑战还在二季度。

03 照明相关海关编码变动

2021年底,为适应国际贸易的发展,世界海关组织(WCO)发布了2022年版《商品名称及编码协调制度》修订目录,并已于2022年1月1日起生效。调整后的《协调制度》对光源类产品品目8539的相关条文以及对灯具类产品品目9405子目9405.10至9405.60进行了删除并替换,对涉及LED光源、LED模块、零件以及设计为仅使用LED光源的灯具及照明装置也提出了单独的税目分列。

经过此番调整,照明相关HS编码已从51个扩充至59个,该调整顺应了照明行业发展趋势,也使得出口照明产品的分类更加细化,有助于产业研究分析的精准实施。

延伸阅读:

明年1月1日起,LED照明产品海关编码和海关报关单位备案管理有新变化

04 热点市场聚焦

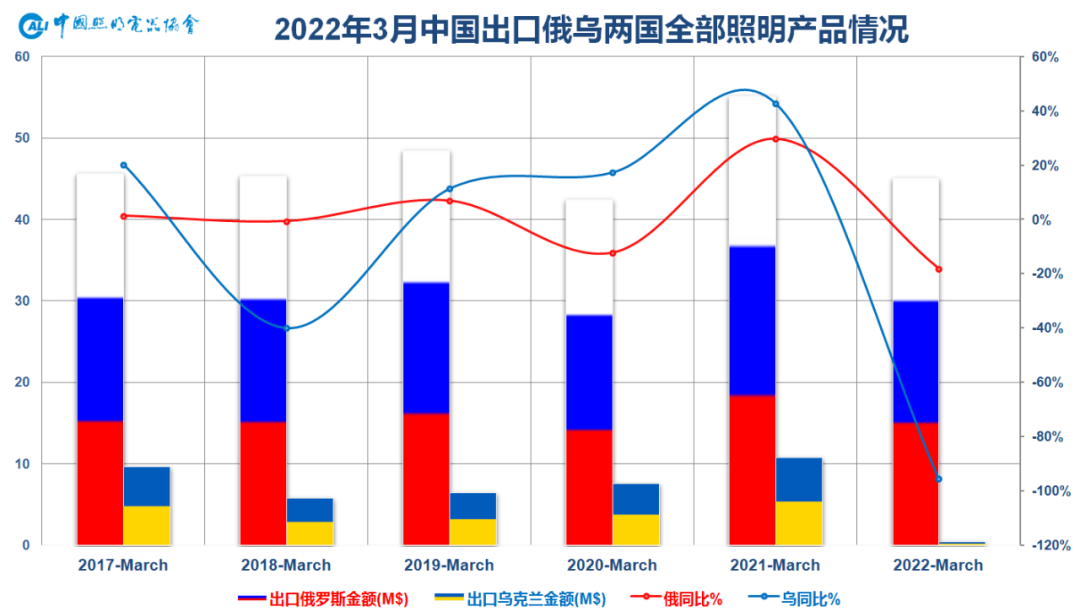

此外看下热点市场。在近期俄乌局势影响下,我们可以明显看到,在物流受阻、贸易中断、需求骤减之下,2022年3月,千万量级的乌克兰照明出口市场骤降96%至仅47万美元,目前战事前景依旧扑朔迷离,对乌出口市场恢复元气可说是任重道远。而相形之下,对俄出口变化尚不明显,3月单月照明产品对俄出口同比下滑18%至0.45亿美元,但可以预见的是,在西方不断加码的对俄全面经济制裁下,2022年俄罗斯经济高概率大幅萎缩,对俄照明出口的前景难言乐观。虽然俄乌两国市场占整个照明对外出口的比重不高,直接影响相对有限,但局势若进一步恶化,将大大拖累疫情下全球经济复苏。

延伸阅读:

在面临国内国际供需两端的多重困难,特别是去年同期的超高对比基数下,在广大照明出口企业的共同努力下,一季度全行业出口仅小幅下降其实殊为不易,展现了照明产品在国民经济基本生活中的一贯刚需韧性和中国在疫情中被巩固的全球照明制造中心以及供应链枢纽的地位。

大势难以扭转,但企业个体还需在高质量发展的必经道路上继续行进。每一次危机,都是产业整合洗牌的机遇。面对目前困境,首先要保持战略定力,聚焦照明主业;坚持创新研发,关注细分市场;优化产品结构,增加产品附加值;提升生产自动化,建立高效供应链体系;重视自主品牌建设;提升管理水平和运营效率;从产品制造商到方案集成商再到系统服务商。